マネー

マネー 不動産購入バリュー戦略

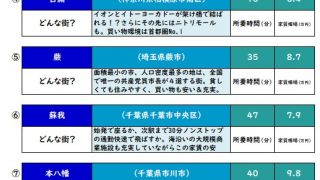

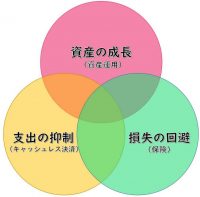

前回の記事で、マンションと戸建て、どちらを選ぶべきかを書いた。株式投資のバリュー投資戦略・グロース投資戦略に置き換えて、あなたにライフプランに合った選択肢を提案した。この記事ではバリュー戦略で戸建てを購入する際のコツを披露しよう。木更津ベー...

マネー

マネー  マネー

マネー  マネー

マネー  マネー

マネー  マネー

マネー  マネー

マネー  マネー

マネー