「95歳まで生きるには夫婦で年金収入以外に2000万円の蓄えが必要とする金融庁の報告書」に関する騒動、いわゆる老後2,000万円もんだいが昨今世間を騒がせている。出てきた数字自体、多くの人の不安や絶望感を煽るということがあるようだが、現実を直視せず報告書をなかったことにした政府の対応に批判が集まっている。そこで「年金100年安心」という2004年の年金改革のフレーズに結び付けて批判するのもセンスがないと思うが、報告書の内容に目を背ける対応もお粗末だ。

報告書に関しては、私も全ページ読ませてもらったが、きちんとした多くの人にとって参考になる良いものだと思っている。

特に、様々なデータを使った現状の解説や、この類の報告書では薄い内容になりがちな「解決策」に関しても明確に示されているので、金融に詳しくない人も一読する価値はあると思う。

私も批判したいことは山ほどあるが、20代の人間として現実から目を背けているわけにはいかない。また、過去の人間をいちいち問いただしている暇もない。我々世代は、未来に向かってどうしていくべきかを考えていかないといけない。

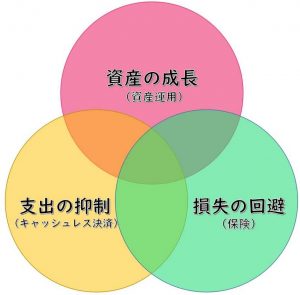

お金に関しては、下図のような3つのコアを軸に考える必要がある。

マネー関係の記事はこのサイトでもいくつか書いてきたので、暇な人は当サイトの別記事を読んでいただきたい。

このようにみると保険だけまだ書いていないというわけか。

①資産の成長(資産運用)

若いうちは余裕資金はなかなか生み出せないが、だとしても資産運用は始めるべきだ。資産運用は「投資金額×運用利回り×投資期間」が成果となる。このうちの「投資期間」を長くするためには、若ければ若いほど老後までの期間が確保できる。

②支出の抑制(キャッシュレス決済)

これは節約して買いたいものを我慢しろということではない。同じ支払うイベントがあっても、決済方法を変えるだけでポイントを得ることができたり、キャッシュバックを受けることができる。最近ではコード決済(スマホ画面を提示しての支払い)で高還元率のキャンペーンが行われる機会が多い。生かさない手はない。

③損失の回避(保険)

これはいずれ詳しく書きたいと思う。人生は常に順風満帆ではない。事故にあうこともあれば、病気をすることもある。そんな時に予想外の費用がかかってしまうものだが、多額であれば資産に悪影響を及ぼす。それを回避するために、適切な保険に入ることが重要だ。ただ、昨今は不要な保険に「入りすぎる」風潮もあるので、月々支払う保険料と保障のバランスを見ながら、また税優遇のことも考えながら適切な商品を選ぶ必要がある。

以上の3点をまともに機能させるよう、自分の中でシステムを組んでしまえば大金持ちにはならなくとも、お金で大きな苦労をしなくて済むのではないか。

30歳前後の人間にとっては、今回の「老後2,000万円問題」は全く恐れる必要がないのだ。

コメント